2024年大数据最新【基本面的量化分析与投资的回报可能 - 上篇】_pyfinance(3),2024年最新死磕原理

从我们的最终结果来看,这13支股票的最大回撤相当的惊人。不难看出最近大A表现得非常难看,与大环境有很大的关系:欧洲打仗,能源暴涨,通货膨胀,国内疫情,最重磅的还有美国持续大力度加息。我们其实是可以通过对大盘的数据进行分析来规避一定的损失,在后期我希望我有机会可以跟大家分享我的理解和心得。这次分析我们有拿未来数据来套娃,因为毕竟基本面分析是有一定的滞后性的,所以我们要计算我们有多大的概率从中筛选出好

·

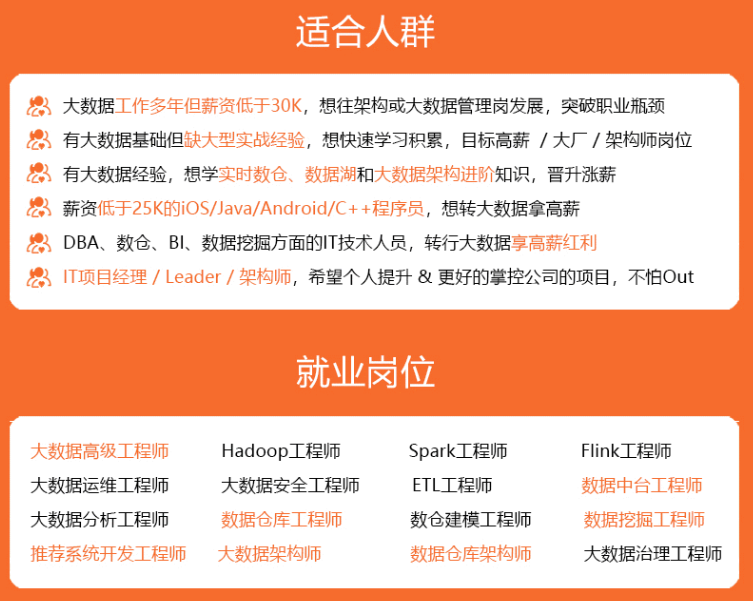

网上学习资料一大堆,但如果学到的知识不成体系,遇到问题时只是浅尝辄止,不再深入研究,那么很难做到真正的技术提升。

一个人可以走的很快,但一群人才能走的更远!不论你是正从事IT行业的老鸟或是对IT行业感兴趣的新人,都欢迎加入我们的的圈子(技术交流、学习资源、职场吐槽、大厂内推、面试辅导),让我们一起学习成长!

df_20214_66 = df_20214[df_20214[df_20214.columns[-1]] > 66]

df_20221_66 = df_20221[df_20221[df_20221.columns[-1]] > 66]

df_20222_66 = df_20222[df_20222[df_20222.columns[-1]] > 66]

- 我们来看看在过去的半年里表现一直很亮眼的候选人的名单:

set_stocklist = set(list_20214) & set(list_20221) & set(list_20222) # 看看哪些股票同时在这3张表内

df_result_list = pd.DataFrame({'ts\_code':list(set_stocklist)}) # 创建一个列名为ts\_code的dataframe

df_result = pd.merge(df_result_list, df_20222, on='ts\_code') # 与最后一期表合并筛选出这几支股票都是哪些

df_result = df_result.sort_values(by=df_result.columns[-1], ascending=False).reset_index(drop=True) # 排序整理一下

5. 截至到这里我们发现,在2021年~2022年中的表现来看,我们的候选人从我的3张表中筛选出来的概率只有10%

代码及分析 - 股票行情

- 以下的展示代码可以通过导师的这个帖子来学习获得,请自行阅读获取。

- 首先我们来封装一个从tushare上获取数据的并以时间排序的数据。

def get\_data(code,start='2021-01-01',end=''):

if code.startswith('399'): # 399开头的指数数据,用于区分股票数据

df=pro.index_daily(ts_code=code,start_date=start,end_date=end)

else:

df=ts.pro_bar(code,start_date=start,end_date=end,adj='qfq',freq='D')

df=df.sort_values('trade\_date', ascending=True) # 按照时间正序排列,因为tushare给我们的是倒序排列

df.index=pd.to_datetime(df.trade_date) # 以时间轴为index

ret=df.close/df.close.shift(1)-1 # 计算每日收益率

#返回TSeries序列

return TSeries(ret.dropna())

- 将重要的指标进行封装,有什么不明白的地方请参阅本贴。还有一个可能大家会遇到的问题就是计算标准差这里,很多指标会用到它,但是设计的时候又不让大家传

freq=的参数。建议大家pip install pyfinance库后,去pyfinance的文件夹找一个叫做returns.py的文件,把牵扯到anlzd_stdev()的公式,统统将参数freq=250进行固定年化设置。

def performance(code):

tss=get_data(code)

benchmark=get_data('399300.SZ').loc[tss.index]

dd={}

#收益率

#年化收益率

dd['年化收益率']=tss.anlzd_ret()

#累积收益率

dd['累计收益率']=tss.cuml_ret()

#alpha和beta

dd['alpha']=tss.alpha(benchmark)

dd['beta']=tss.beta(benchmark)

#风险指标

#年化标准差

dd['年化标准差']=tss.anlzd_stdev(freq=250)

#下行标准差

dd['下行标准差']=tss.semi_stdev(freq=250)

#最大回撤

dd['最大回撤']=tss.max_drawdown()

#信息比率和特雷诺指数

dd['信息比率']=tss.info_ratio(benchmark)

dd['特雷纳指数']=tss.treynor_ratio(benchmark)

#风险调整收益率

dd['夏普比率']=tss.sharpe_ratio()

dd['索提诺比率']=tss.sortino_ratio(freq=250)

dd['calmar比率']=tss.calmar_ratio()

df=pd.DataFrame(dd.values(),index=dd.keys()).round(4)

return df

- 最后将分析逻辑进行封装,获取最后的分析数据矩阵。

def analysis():

df=pd.DataFrame(index=performance('600110.SH').index)

name = df_result.name.values[:]

code = df_result.ts_code.values[:]

stocks = dict(zip(name,code))

for name,code in stocks.items():

try:

df[name] = performance(code).values

except:

continue

return df

- 最终的输出的结果是这样的:

总结

- 从我们的最终结果来看,这13支股票的最大回撤相当的惊人。不难看出最近大A表现得非常难看,与大环境有很大的关系:欧洲打仗,能源暴涨,通货膨胀,国内疫情,最重磅的还有美国持续大力度加息。我们其实是可以通过对大盘的数据进行分析来规避一定的损失,在后期我希望我有机会可以跟大家分享我的理解和心得。

- 这次分析我们有拿未来数据来套娃,因为毕竟基本面分析是有一定的滞后性的,所以我们要计算我们有多大的概率从中筛选出好的标的。第三季度财报下个月已经快出炉了,后面的策略按照个人的理解可以稍微进行调整。我们也可以通过技术指标分析来进行筛选是否进行投资,如何投资,投资多少。

- 希望我的这个思路可以对大家有所启迪。

参考资料

- 【手把手教你】使用pyfinance进行证券收益分析

- 【手把手教你如何从Tushare库下载股票数据,并保存在硬盘当中,第一篇数据过滤】

- 我已经把基本面数据上传到了“下载”这里,有需要的朋友可以自行下载。

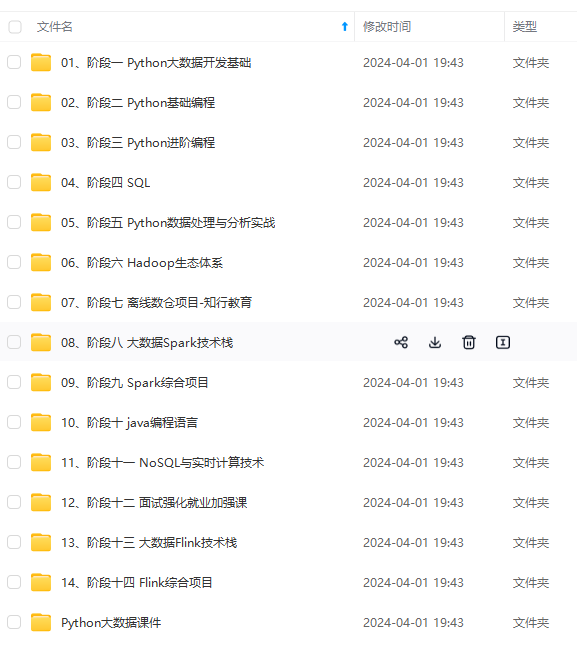

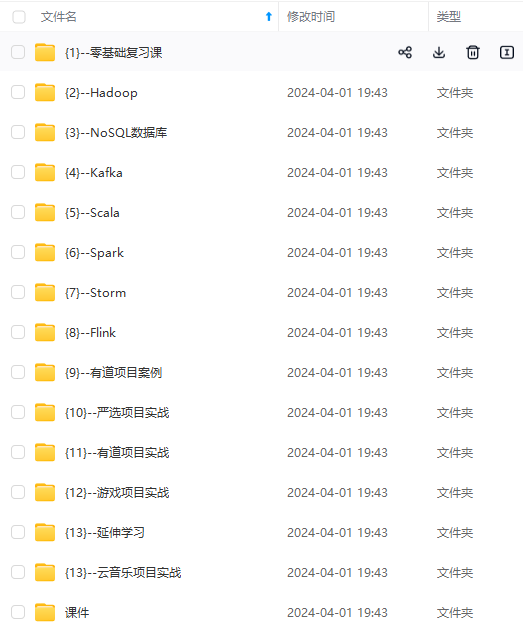

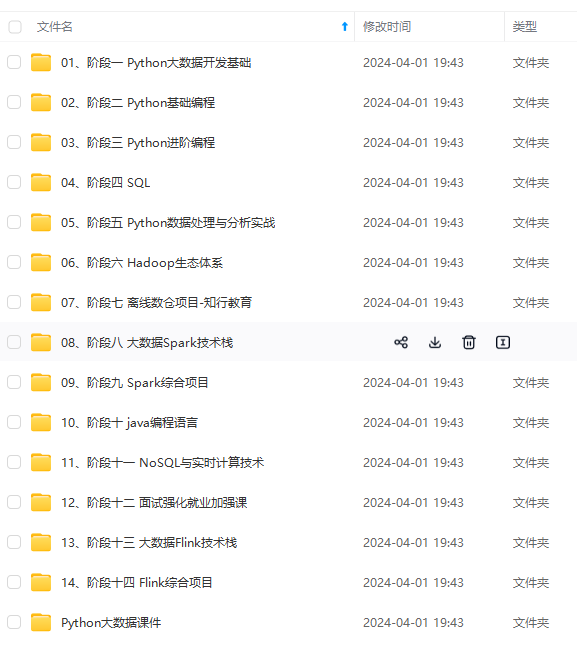

既有适合小白学习的零基础资料,也有适合3年以上经验的小伙伴深入学习提升的进阶课程,涵盖了95%以上大数据知识点,真正体系化!

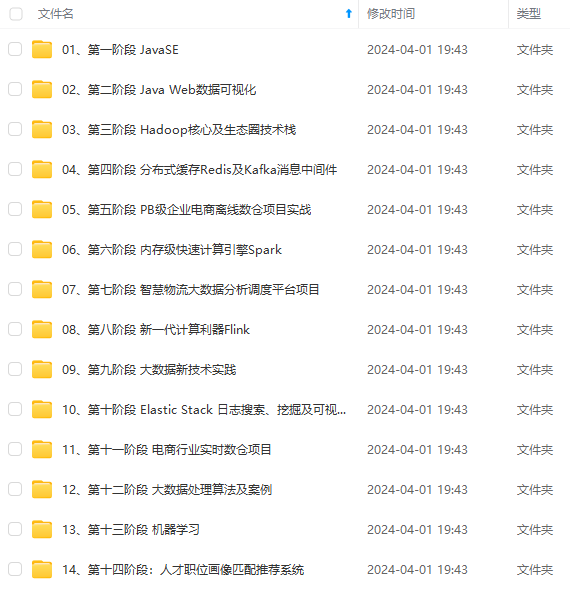

由于文件比较多,这里只是将部分目录截图出来,全套包含大厂面经、学习笔记、源码讲义、实战项目、大纲路线、讲解视频,并且后续会持续更新

截图出来,全套包含大厂面经、学习笔记、源码讲义、实战项目、大纲路线、讲解视频,并且后续会持续更新**

更多推荐

已为社区贡献1条内容

已为社区贡献1条内容

所有评论(0)